本稿は、ブルームバーグ・インテリジェンス(BI)のシニア・アナリスト若杉 政寛が執筆し、ブルームバーグターミナルに掲載されたものです。(09/22/21)

自動車サプライチェーンで在庫が十分な水準に達するのは22年3Qか

自動車用半導体の供給網(サプライチェーン)全体で在庫が十分な水準に達するのは、2022年7-9月(3Q)頃になる可能性があります。半導体メーカーの在庫と、車メーカーおよび自動車部品ティア1(一次請け)メーカー、代理店を合わせたチャネル在庫を合計した在庫月数は、5-6カ月が新たな適正水準になりそうです。ブルームバーグ・インテリジェンス(BI)のシナリオ分析では、22年3Qに供給網全体での在庫が5カ月に達します。ただし、半導体メーカーでは過少在庫の状況が続き、半導体生産は高水準での推移が見込まれています。21年の3Q時点では、新型コロナウイルスの影響で自動車の大幅な減産が起きている一方で、半導体メーカーからの出荷は継続しているため、一時的にチャネル在庫は高水準になるかもしれません。ただし、自動車メーカーは4Qや22年1Qに生産を大幅に引き上げる計画で、在庫は再び過少状態に陥ると思われます。

パンデミック前の19年の在庫月数を、半導体メーカーで2カ月、チャネルで1カ月、合計3カ月として試算を行いました。スタート時点の在庫の多寡でその後の過不足は変わってきます。

自動車サプライチェーンの在庫シナリオ分析

Source: Bloomberg Intelligence

半導体メーカーの在庫は2023年にようやく十分な水準へ

半導体メーカーにおける在庫が十分な水準に達するのは、23年の2Q以降になるかもしれません。新型コロナ前の在庫水準2カ月を前提として試算すると、半導体メーカーの在庫は、21年2Qから22年1Qまで計算上はマイナスになります。コロナ前に2カ月程度しか在庫がなかった半導体製品では、21年の生産および出荷が非常にタイトになっている可能性があるでしょう。自動車用半導体の生産が徐々に増える前提で試算すると、22年後半に在庫がようやく増加し始め、23年2Qに1.2カ月、3Qに1.5カ月、4Qに1.9カ月になると試算されます。コロナ以前の在庫が少ないうえ、増産が比較的難しい半導体は、22年中も需給ひっ迫が続く可能性があります。

半導体の生産と出荷の差が在庫の増分となるが、21年は出荷が生産より多く在庫は減少、22年は出荷を上回る生産量が見込め、在庫補充が可能となるシナリオで試算を行いました。

半導体メーカーの在庫シナリオ分析

Source: Bloomberg Intelligence

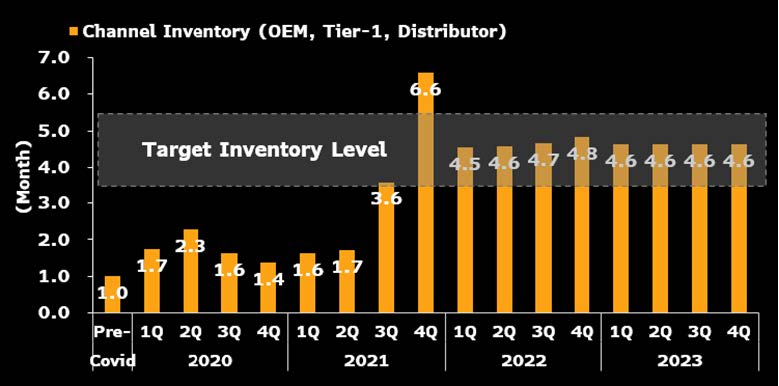

チャネル在庫の積み上げは22年1Qにおおむね完了か

自動車メーカー、ティア1部品メーカー、代理店などのチャネル在庫は、22年1Qに目標水準へ達する可能性があります。22年3月の期末商戦を乗り越えた4月ごろから、在庫関連のプラスのコメントが自動車メーカーから出てくることも期待できます。ただし、半導体や部品は1つでも不足すれば自動車は完成しないので、当然ながら最も不足している半導体の在庫が十分でなければ自動車生産は滞ることになります。パンデミック前は、ジャストインタイム方式によりチャネル在庫は1カ月と仮定しました。21年4Qは6.6カ月と在庫過多と思える水準だが、9-11月ごろの自動車減産の影響であり、一時的に多くなったように見えている状況です。

ルネサスなどの半導体メーカーの出荷・売り上げは、20年2Qをボトムに増加傾向にあり、自動車メーカーなどの帳簿上の原材料在庫は徐々に増加する傾向にあると思われます。

チャネル在庫のシナリオ分析

Source: Bloomberg Intelligence

半導体は⽣産が出荷を上回る状態が続く可能性

自動車販売の前提は、パンデミック前の19年の実績を100として、21年4Qに57でボトムを打ち、23年に向けて113へ回復するとしています。19年の実績を約9000万台とすると、22年は約9600万台、23年は約1億170万台と換算されます。21年においては、3Qまでは半導体の生産が出荷を下回り、半導体メーカーの在庫は減少する想定、4Qからは生産が出荷を上回って在庫補充が少しずつ進むシナリオです。半導体メーカーの在庫過少状態は続くため、半導体の生産を19年100とすると、21年が117、22年が138、23年が145へ増加するとしました。ルネサスエレクトロ二クスなどでは高い工場稼働率が続くと思われます。

一方で、自動車の増産ペースを考えるとチャネル在庫は22年1Qでほぼ十分な水準に達することも考えられ、その場合の半導体出荷は、19年を100とおくと、21年が121、22年1Q以降は130で推移するとしました。つまり、在庫に余裕が出てくる半導体の出荷は、22年以降は増加しない可能性もあるでしょう。

車の需要、半導体の生産・出荷および在庫の前提

Source: Bloomberg Intelligence

足りない半導体と足りている半導体の混在が分析を困難に

本シナリオ分析はさまざまな要因で結果が変動し得るが、最も分析を難しくしているのは、半導体の種類によって過不足の度合いが異なる点でしょう。特定の半導体は、パンデミック前から在庫過少かつ供給能力が限定的で、生産が増加しにくい状況だったと思われます。ルネサスやNXPセミコンダクターズなど半導体メーカーの売上高は増加傾向にあるため、数字上はゼネラル・モーターズなど自動車メーカーやデンソーなどティア1部品メーカーに半導体が納入されていることになります。また、自動車の減産により、自動車メーカーの貸借対照表では原材料在庫が大きく増加していることから、半導体メーカーの出荷能力不足が自動車メーカーの生産減につながる状況を決算情報で確認することは難しくなります。

自動車の最終需要、電動化による半導体の搭載金額の上昇、採算が良い自動車のモデルや地域への傾斜生産・販売、製品の歩留まりなども、本分析の結果に影響を与える要因です。

車メーカーの原材料・仕掛品在庫、半導体企業売上

Source: Bloomberg Intelligence

ブルームバーグ・インテリジェンスによる詳しい分析は、ブルームバーグターミナルにてご覧いただけます。アナリストへのご質問および無料デモのご要望はこちらから。